ข้อมูลจากตลาดหลักทรัพย์แห่งประเทศไทยพบว่า ในปี 2565 มีเงินลงทุนเคลื่อนย้ายมายังตลาดหุ้นอาเซียนโดยเฉพาะตลาดหุ้นไทยค่อนข้างมาก แม้ว่าธนาคารกลางสหรัฐฯ (เฟด) ปรับอัตราดอกเบี้ยนโยบายเพิ่มขึ้นต่อเนื่องเพื่อควบคุมเงินเฟ้อ อีกทั้งความเสี่ยงจากการเกิดภาวะเศรษฐกิจถดถอยในหลายประเทศเร่งตัวเพิ่มสูงขึ้น เนื่องจากเศรษฐกิจไทยที่ยังฟื้นตัวดีต่อเนื่อง ประกอบกับข่าวดีที่ประเทศต่างๆ ทยอยเปิดประเทศ

โดยในตลาดหุ้นไทยผู้ลงทุนต่างชาติซื้อสุทธิรวมทั้งปีอยู่ที่ 196,886 ล้านบาท ซึ่งเป็นระดับสูงที่สุดตั้งแต่มีการเผยแพร่ข้อมูลนี้ในปี 2535

ตั้งแต่ต้นปี 2566 มีเงินลงทุนเคลื่อนย้ายมายังตลาดหุ้นอาเซียนมากขึ้น หลังกองทุนการเงินระหว่างประเทศ (IMF) ได้ปรับประมาณการการขยายตัวของเศรษฐกิจโลกปีเพิ่มขึ้นมาที่ 2.9% จาก 2.7% ที่ได้คาดการณ์ไว้ในรายงานเดือนตุลาคม 2565 ซึ่งทำให้ตลาดหุ้นทั่วโลกคลายความกังวลเกี่ยวกับการเข้าสู่ภาวะเศรษฐกิจถดถอยอย่างรุนแรง อีกทั้งเงินเฟ้อที่ลดลงอาจนำไปสู่การผ่อนคลายนโยบายการเงินของธนาคารกลางประเทศอื่นๆ เร็วกว่าคาด

ธนาคารยูโอบี (UOB) ให้ข้อมูลเงินไหลเข้า 4 ประเทศเศรษฐกิจหลักของอาเซียน ประกอบด้วย ไทย อินโดนีเซีย มาเลเซีย และฟิลิปปินส์ ตั้งแต่ต้นปีจนถึงเดือนกุมภาพันธ์ว่า ตลาดหุ้นไทย มีเงินไหลเข้าจากต่างประเทศมากกว่าครึ่งพันล้านเหรียญสหรัฐ ฟิลิปปินส์มีเงินไหลเข้า 122.1 ล้านเหรียญสหรัฐ แต่สำหรับอินโดนีเซียมีเงินไหลออกจากการถือครองของผู้ไม่มีถิ่นฐานในประเทศ (non-resident) จำนวน 204.1 ล้านเหรียญสหรัฐ เช่นเดียวกับมาเลเซียที่เงินไหลออก 81.7 ล้านเหรียญสหรัฐ

ส่วนในตลาดตราสารหนี้ มีเงินไหลเข้าตลาดตราสารหนี้ไทยจำนวน 822 ล้านเหรียญสหรัฐ ไหลเข้าตลาดตราสารหนี้มาเลเซีย 310 ล้านเหรียญสหรัฐ ไหลเข้าตลาดตราสารหนี้อินโดนีเซีย 3,265 ล้านเหรียญสหรัฐ แต่ไหลออกจากตลาดตราสารหนี้ฟิลิปปินส์ 376 ล้านเหรียญสหรัฐ

ปัจจัยสำคัญที่มีผลต่อเงินไหลเข้าตลาดหุ้น (portfolio) ในช่วง 2 เดือนแรกของปีนี้ ธนาคารยูโอบีระบุว่า มาจากการคาดการณ์ว่าการขึ้นอัตราดอกเบี้ยของเฟดในรอบนี้น่าจะจบลงแล้ว

แม้มีการประเมินการคาดการณ์กันใหม่ หลังข้อมูลเศรษฐกิจสหรัฐฯ เดือนมกราคมที่เผยแพร่ในเดือนกุมภาพันธ์แข็งแกร่งกว่าที่คาดการณ์ไว้ นอกจากนี้ ยังปัจจัยอื่นที่มีผลต่อการไหลเข้าของเงิน ได้แก่ เสถียรภาพภายนอก (external balances) ที่แข็งแกร่งขึ้นของประเทศเศรษฐกิจเกิดใหม่อาเซียนกลุ่มนี้ เห็นได้ชัดจากสถานะบัญชีเดินสะพัด ทุนสำรอง รวมถึงสถานะการค้าและการลงทุนโดยตรงจากต่างประเทศ ที่เป็นปัจจัยดึงดูดอีกด้วย

สำหรับแนวโน้มของปี 2566 ธนาคารยูโอบีไม่ได้คาดการณ์ในช่วง 6-12 เดือนข้างหน้าไว้ เนื่องจากพฤติกรรมของนักลงทุนที่ใช้ในการประเมินนั้นมีความผันผวน อย่างไรก็ตาม สิ่งที่สามารถคาดได้ก็คือ ด้วยอัตราเงินของเฟดที่มีแนวโน้มจะแตะระดับสูงสุดในอนาคตอันใกล้นี้ (ซึ่งคาดการณ์อัตราดอกเบี้ยสุดท้ายไว้ที่ 5.25% ในเดือนพฤษภาคม 2566) จึงค่อนข้างสมเหตุสมผลที่จะประเมินว่า จะมีกระแสเงินไหลกลับเข้าประเทศอาเซียนที่มีสถานะด้านต่างประเทศ (external position) ที่แข็งแกร่ง เช่น มาเลเซีย ไทย อีกครั้งหนึ่ง และรอบนี้ยังรวมถึงอินโดนีเซียอีกด้วย

- UOB เปิด 10 ปัจจัยพื้นฐานอาเซียน พร้อมฝ่าความท้าทายปี’66

สำหรับแนวโน้มเศรษฐกิจของ 4 ประเทศเศรษฐกิจหลักของอาเซียน ธนาคารยูโอบีรายงานใน Quarterly Global Outlook ประจำไตรมาสที่ 1 ปี 2566 ของธนาคารยูโอบี แยกรายประเทศ ดังนี้

อินโดนีเซีย

- การเติบโตที่แข็งแกร่งขึ้นในปี 2565 ไม่น่าจะต่อเนื่องในปี 2566

ภายใต้ความไม่แน่นอนที่เพิ่มขึ้น เศรษฐกิจอินโดนีเซียเติบโตอย่างรวดเร็ว โดย GDP ในไตรมาส 3 ปี 2565 โต 5.7% จากระยะเดียวกันของปีก่อน (5.4% ในไตรมาส 2/2565 และ 5.0% ในไตรมาส 1/2565) โดยได้แรงหนุนจากการเปิดประเทศ ซึ่งกระตุ้นกิจกรรมทางเศรษฐกิจในประเทศและการส่งออกสินค้าโภคภัณฑ์ที่แข็งแกร่งอย่างต่อเนื่อง ในไตรมาส 3/2565 การบริโภคภาคเอกชนเพิ่มขึ้น 5.4% yoy ชะลอลงเล็กน้อยจาก 5.5% ในไตรมาส 2 แต่การใช้จ่ายเพื่อการลงทุนเติบโตอย่างแข็งแกร่งที่ 5% เทียบกับ 3.1% ในไตรมาสก่อนหน้า การใช้จ่ายของรัฐบาลหดตัวติดต่อกันเป็นครั้งที่สาม แม้ชะลอตัวลงตั้งแต่เริ่มต้นปี 2565 ที่ -2.9% yoy ก่อนมาตรการรัดเข็มขัดทางการคลัง (fiscal consolidation) กลับไปสู่การขาดดุลงบประมาณที่ 3% ในปี 2566 ส่วนการเติบโตของการส่งออกแข็งแกร่งขึ้นในไตรมาส 3 ที่ 21.6% yoy จาก 20% ก่อนหน้านี้ ขณะที่การนำเข้าเติบโต 23% yoy ซึ่งสูงกว่า 12.4% ของไตรมาส 2 อย่างมีนัยสำคัญ

ในรายงาน Quarterly Global Outlook ยูโอบีได้ปรับคาดการณ์การเติบโตทั้งปี 2565 เป็น 5.4% จาก 4.8% ที่ประเมินไว้ก่อนหน้านี้ โดยยังคงคาดว่าการส่งออกที่แข็งแกร่งจะมีส่วนช่วยในการเติบโตโดยรวมในไตรมาส 4/2565 แต่มีแนวโน้มที่จะเติบโตในอัตราที่ชะลอตัวลงตามราคาสินค้าโภคภัณฑ์ในตลาดโลก ที่คาดว่าจะอ่อนตัวลงในอนาคตท่ามกลางความไม่แน่นอนที่เพิ่มขึ้น อย่างไรก็ตาม การใช้จ่ายทางการคลังที่แข็งแกร่งขึ้นจะช่วยชดเชยได้ เนื่องจากรัฐบาลมักจะเร่งรัดการใช้จ่ายในช่วงใกล้สิ้นปี ปี 2566 อาจจะมีความไม่แน่นอนมากขึ้น ผลกระทบจากราคาอาหารและเชื้อเพลิงที่สูงขึ้นจะกระทบต่อครัวเรือนและภาคธุรกิจมากขึ้น ประกอบกับความเสี่ยงจากภายนอก เช่น ความเสี่ยงที่เพิ่มขึ้นจากภาวะเศรษฐกิจถดถอยในประเทศที่พัฒนาแล้ว และการฟื้นตัวของเศรษฐกิจจีนที่ต่ำกว่าคาด ดังนั้นจึงคงประมาณการการเติบโตไว้ที่ 4.8-5.0% ในปี 2566

ในภาคต่างประเทศ ดุลบัญชีเดินสะพัดในไตรมาส 3/2565 เกินดุล 4.4 พันล้านเหรียญสหรัฐ (คิดเป็น 1.3% ของ GDP) สูงกว่า 4 พันล้านเหรียญสหรัฐในไตรมาส 2/2565 (1.2% ของ GDP) อย่างไรก็ตามบัญชีทุนและบัญชีการเงินขาดดุล 6.1 พันล้านเหรียญสหรัฐ (1.8% ของ GDP) เพิ่มขึ้นมากกว่า 5 เท่าจากที่ขาดดุล 1.2 พันล้านเหรียญสหรัฐ (0.3% ของ GDP) ในไตรมาส 2/2565

โดยรวมแล้ว สถานะดุลการชำระเงิน (BOP) ของอินโดนีเซียในไตรมาส 3/2565 ยังคงอยู่ในเกณฑ์ดี โดยขาดดุลเล็กน้อยที่ 1.3 พันล้านเหรียญสหรัฐ ความต้องการที่แข็งแกร่งสำหรับการส่งออกจากประเทศคู่ค้าที่สำคัญของอินโดนีเซีย และราคาสินค้าโภคภัณฑ์ในตลาดโลกที่สูงส่งผลให้การค้าสินค้าดีขึ้นมาก และส่งผลให้สถานะเกินดุลในบัญชีเดินสะพัดแข็งแกร่งยิ่งขึ้นในไตรมาสที่แล้ว ส่วนบัญชีทุนและบัญชีการเงินในไตรมาส 3/2565 ได้รับแรงสนับสนุนจากการลงทุนโดยตรง แม้ว่าตลาดการเงินทั่วโลกจะมีความไม่แน่นอนเพิ่มขึ้นก็ตาม

แต่ราคาสินค้าโภคภัณฑ์ที่คาดว่าจะลดลง การนำเข้าที่สูงขึ้น การขาดดุลบริการที่สูงขึ้น และการขาดดุลหลักที่สูงขึ้นจะทำให้การเกินดุลบัญชีเดินสะพัดกลับเป็นขาดดุลประมาณ 0.5% ของ GDP ในปี 2566 ส่วนเงินทุนสำรองมีจำนวน 130.2 พันล้านเหรียญสหรัฐ ซึ่งเป็นระดับที่ค่อนข้างดีโดยรองรับการนำเข้าได้ราว 6 เดือน ซึ่งสูงกว่าเกณฑ์สากลที่ 3 เดือนอย่างมีนัยสำคัญ

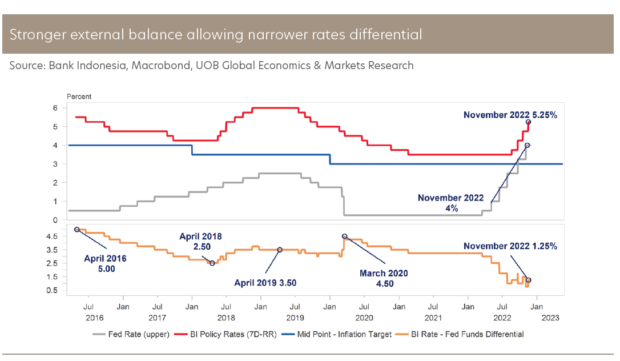

ด้านอัตราเงินเฟ้อเฉลี่ย คาดว่าจะลดลงเล็กน้อยมาที่ 4% ในปี 2566 และจะต่ำกว่า 4% ในปี 2567 สำหรับอัตราดอกเบี้ย ธนาคารยูโอบีมองว่า การปรับขึ้นดอกเบี้ยรอบนี้ของธนาคารกลางอินโดนีเซียใกล้สิ้นสุดแล้ว หลังจากที่ปรับขึ้นดอกเบี้ยมาแล้ว 1.75% จนอยู่ที่ระดับ 6% ในไตรมาส 1 ปี 2566 ธนาคารอินโดนีเซียได้ปรับขึ้นดอกเบี้ยตั้งแต่เดือนสิงหาคมซึ่งเป็นการดำเนินเชิงรุกพื่อไม่ให้เกิดเงินเฟ้อคาดการณ์ อย่างไรก็ตาม ยูโอบีได้ปรับอัตราดอกเบี้ยสุดท้ายขึ้นเป็น 6.00% (เดิม 5.75%) ภายในสิ้นปี 2565 ซึ่งก็จะมีส่วนต่างกับอัตราดอกเบี้ยสุดท้ายของเฟดที่ประเมินไว้ที่ 5% พอสมควร แต่แคบลงจากเดิม

ด้านเงินรูปียะฮ์ อินโดนีเซีย คาดว่าจะอ่อนค่าลงอีก ในเดือนพฤศจิกายน เงินรูปียะฮ์อ่อนค่ามากกว่าเงินสกุลเอเชียอื่นๆ ที่แข็งค่าขึ้นจากแนวโน้มที่เฟดจะชะลอการขึ้นดอกเบี้ย ค่าเงินที่ค่อนข้างอ่อนหมายความว่า เมื่อความเสี่ยงภายนอก เช่น ภาวะเศรษฐกิจถดถอยในประเทศตะวันตก และความกังวลเกี่ยวกับการชะลอตัวของเศรษฐกิจจีนเริ่มก่อตัวขึ้นอีกครั้ง เงินรูปียะฮ์จะยังคงมีความเสี่ยงที่จะอ่อนค่าลงอีก เรายังคงคาดการณ์เงินรูปียะฮ์ไว้ที่ 15,900 ต่อดอลลาร์ในไตรมาส 1/2666 และลงไปที่ 16,000 ในไตรมาส 2/26 ตามด้วย 16,100 ในไตรมาส 3/26 และ 16,200 ในไตรมาส 4/26

มาเลเซีย

- แนวโน้มเติบโตชะลอตัว

เศรษฐกิจเติบโตอย่างแข็งแกร่งที่ 14.2% yoy ในไตรมาส 3/2565 (เทียบกับ 8.9% ในไตรมาส 2/2565) ทำให้รอบ 9 เดือนขยายตัว 9.3% แรงส่งที่แข็งแกร่งนำโดยการบริโภคภาคเอกชน การลงทุน และการส่งออกที่เพิ่มขึ้น การฟื้นตัวของเศรษฐกิจยังต่อเนื่องมากขึ้นท่ามกลางการเปลี่ยนผ่านไปเป็นโรคประจำถิ่นตั้งแต่เดือนเมษายนปีนี้ เงินอุดหนุนที่ต่อเนื่องจากรัฐบาล ค่าจ้างที่สูงขึ้นและรายได้จากการส่งออกตามราคาสินค้าโภคภัณฑ์ที่สูงขึ้น และอุปสงค์ทั่วโลกที่แข็งแกร่งสำหรับผลิตภัณฑ์ไฟฟ้าและอิเล็กทรอนิกส์ (E&E) ของมาเลเซีย

ยูโอบีคาดการณ์การเติบโตกลับสู่ระดับปกติที่ 5.5% ในไตรมาส 4/2565 จากผลของฐานที่สูงขึ้นและการค้าที่ชะลอตัวลง ด้วยเหตุนี้ การเติบโตทั้งปีจึงคาดการณ์ไว้ที่ 8.3% ในปี 2565 สำหรับปี 2566 คาดว่าการเติบโตของ GDP ที่แท้จริงจะชะลอตัวลงเหลือ 4.0% เนื่องจากปัจจัยลบจากทั่วโลก ในขณะที่อาจมีการปรับเปลี่ยนนโยบายภายในประเทศ และคำมั่นของรัฐบาลใหม่ที่จะยังคงมาตรการรัดเข็มขัดต่อไปอีกหลังการเลือกตั้งอาจส่งผลต่อการบริโภค

รายงาน Quarterly Global Outlook มองว่าธนาคารกลางมาเลเซีย (Bank Negara Malaysia) หลังปรับขึ้นอัตราดอกเบี้ยต่อเนื่อง นับตั้งแต่เดือนพฤษภาคม ยังคงเดินหน้าปรับขึ้นอัตราดอกเบี้ยนโยบายในไตรมาสแรก ปี 2566 และหลังจากนั้นจะคงไว้ที่ 3.25% ในไตรมาสที่เหลือของปี 2566

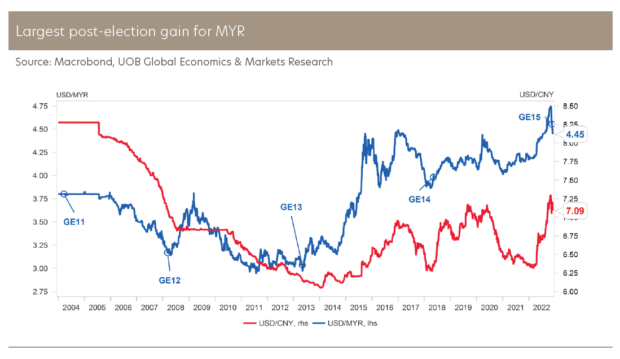

เงินริงกิตแข็งค่าขึ้นมากกว่า 5% ในเดือนพฤศจิกายน 2565 เป็น 4.47 ต่อดอลลาร์ ซึ่งเป็นการเพิ่มขึ้นรายเดือนที่ใหญ่ที่สุดนับตั้งแต่ปี 2559 เป็นผลจากการอ่อนค่าของเงินดอลลาร์ จากการคาดการณ์การชะลอปรับขึ้นอัตราดอกเบี้ยของเฟด การผ่อนคลายมาตรการโควิด-19 ของจีน และการพ้นทางตันทางการเมือง

ปัจจัยในประเทศที่มีผลต่อเงินริงกิต ได้แก่ การแก้ปัญหาทางการเมืองที่ปูทางสำหรับนโยบายส่งเสริมการเติบโต การปฏิรูปภายในประเทศ และการปรับขึ้นดอกเบี้ยต่อเนื่อง ส่วนปัจจัยภายนอกที่สำคัญที่อาจส่งผลกระทบต่อเงินริงกิต คือแนวโน้มของเงินหยวนของจีน เงินริงกิตมีความสัมพันธ์อย่างมากกับการเคลื่อนไหวของเงินหยวนเทียบกับดอลลาร์ ตั้งแต่เดือนเมษายนจนถึงประมาณกลางเดือนพฤศจิกายน

ยูโอบีคงคาดการณ์เงินริงกิตไว้ที่ 4.55 ในไตรมาสแรกปี 2566 ส่วนไตรมาสสองอยู่ที่ 4.60 ใน ไตรมาส 2 และจะอยู่ที่ 4.65 ทั้งในไตรมาส 3 และไตรมาส 4

ฟิลิปปินส์

- แนวโน้มปี 2566 ไม่สดใส

การเติบโตของ GDP ที่แท้จริงของฟิลิปปินส์ยังคงสูงขึ้นเป็น 7.6% yoy ในไตรมาส 3/2565 (ไตรมาส 2/2565:+ 7.5%) อันเป็นผลมาจากการเปิดกิจกรรมทางเศรษฐกิจและสังคมอีกครั้ง ค่าแรงขั้นต่ำที่สูงขึ้นตั้งแต่วันที่ 16 กรกฎาคม และการจ้างงานที่มากขึ้น ทุกภาคส่วนมีการเติบโตในเชิงบวก นำโดยภาคบริการ การก่อสร้าง และการผลิต อุปสงค์ในประเทศที่ต่อเนื่อง และกิจกรรมการเพิ่มปริมาณสินค้าที่ยังช่วยลดแรงฉุดจากอุปสงค์ภายนอก

ส่งผลให้เศรษฐกิจเติบโตเฉลี่ย 7.7% ในช่วง 9 เดือนแรกของปี 2565 (ม.ค.-ก.ย. 2564: +4.9%) และทำให้ปรับประมาณการเติบโตของ GDP ทั้งปี 2565 ให้สูงขึ้นเป็น 7.4% (จาก 7.0% ก่อนหน้านี้ ประมาณการอย่างเป็นทางการ: 6.5%-7.5%) แต่มีการเติบโตช้าลงที่ 6.5% ในไตรมาส 4/2565 จากผลกระทบที่เกิดขึ้นจากสภาพอากาศที่เลวร้ายและภัยพิบัติทางธรรมชาติในประเทศในช่วงปลายปีและกำลังซื้อที่ลดลง

แนวโน้มการเติบโตอ่อนตัวลงเมื่อเข้าสู่ปี 2566 ปัจจัยลบทั่วโลก เช่น สงครามรัสเซีย-ยูเครนที่ยืดเยื้อ นโยบายการเงินและภาวะการเงินที่ตึงตัวขึ้น ส่วนปัจจัยภายในประเทศ ผลกระทบที่หลีกเลี่ยงไม่ได้ของนโยบายการเงินแบบเข้มงวด และความคาดการณ์ถึงแรงกดดันด้านเงินเฟ้ออย่างถาวรต่อการบริโภคภาคครัวเรือนจะมีความชัดเจนมากขึ้น นอกจากนี้ รัฐบาลน่าจะยังคงดำเนินมาตรการคลังที่เข้มงวดมากขึ้น โดยทะยอยผ่อนคลายมาตรการกระตุ้นที่เกี่ยวข้องกับโควิด ในขณะที่ประเทศและโลกกำลังเปลี่ยนผ่านจากการระบาดใหญ่ไปสู่โรคประจำถิ่น ทั้งหมดนี้จะทำให้การเติบโตของ GDP ของฟิลิปปินส์ลดลงเหลือ 5.0% ในปี 2566 (ประมาณอย่างเป็นทางการ: 6.5%-8.0%)

ในการแถลงนโยบายการเงินเมื่อเดือนพฤศจิกายน ธนาคารกลาง (Bangko Sentral ng Pilipinas-BSP) ระบุว่า การปรับอัตราดอกเบี้ยนโยบายขนาดใหญ่จะช่วยปกป้องเศรษฐกิจจากความท้าทายจากภายนอก และความผันผวนของอัตราแลกเปลี่ยน ที่อาจเพิ่มแรงกดดันด้านราคา และอาจทำให้การคาดการณ์เงินเฟ้อลดลง

BSP จะยังคงดำเนินการที่จำเป็นเพื่อดึงเงินเฟ้อให้กลับมาอยู่ในกรอบเป้าหมายในระยะปานกลาง และบรรลุภารกิจหลักในการรักษาเสถียรภาพราคาและการเงิน ซึ่งบ่งชี้ว่า BSP ยังคงอยู่ในโหมดการปรับขึ้นอัตราดอกเบี้ย แม้ว่าได้ปรับขึ้นแล้ว 3.0% ในปี 2565 ก็ตาม

เนื่องจากทิศทางการปรับขึ้นอัตราดอกเบี้ยของเฟด มีความสำคัญต่อ BSP ในการตัดสินใจดำเนินนโยบายการเงินในช่วง 2-3 เดือนข้างหน้า รายงานคาดว่า BSP จะยังคงปรับขึ้นอัตราดอกเบี้ยต่อไปในไตรมาส 1/66 แต่จะขึ้นแบบค่อยเป็นค่อยไปเช่นเดียวกับเฟด และมองว่า BSP จะขึ้นดอกเบี้ยอีกซึ่งจะทำให้อัตราดอกเบี้ย RRP เป็น 6.00% ภายในไตรมาส 1/66 และคงไว้ที่อัตราสุดท้าย 6.00% จากนั้นจนถึงสิ้นปี 2566

สำหรับค่าเงิน ในปี 2566 คาดว่าเงินเปโซจะได้รับผลกระทบจากความไม่แน่นอนภายนอก เช่น ภาวะเศรษฐกิจถดถอยที่อาจจะเกิดขึ้นในสหรัฐอเมริกา สหราชอาณาจักร และสหภาพยุโรป ขณะเดียวกัน BSP จะไม่ปรับเพดานสถานะอัตราแลกเปลี่ยนและน้ำหนักความเสี่ยงสำหรับสัญญาซื้อขายล่วงหน้า แบบไม่มีการส่งมอบเมื่อครบกำหนด (non-deliverable forward) แต่จะปรับเปลี่ยนข้อกำหนดการรายงานเพื่อจัดการความผันผวนของสกุลเงินในระยะเวลาอันใกล้

โดยรวมแล้ว คาดว่าเงินเปโซเทียบเงินดอลลาร์ จะเคลื่อนไหวช่วงแคบ และจำกัดไว้ที่ระดับ 58.0 ในช่วง 6-12 เดือนข้างหน้า และปรับประมาณการ เงินเปโซเทียบเงินดอลลาร์ลดมาที่ 57.5 ในไตรมาสแรก 57.8 ในไตรมาส 2 และ 58.0 ทั้งในไตรมาส 3และ 4

ไทย

- กลับสู่การเติบโตตามศักยภาพ

การเติบโตฟื้นตัวดีขึ้นอย่างมากในไตรมาส 3/2565 ซึ่งเป็นการเริ่มต้นที่ดีสำหรับเศรษฐกิจไทยที่จะกลับมามีอัตราการเติบโตของ GDP ตามศักยภาพประมาณ 3-4% GDP เร่งตัวขึ้นเป็น 4.5% yoy ใน ไตรมาส3/2565 จากค่าเฉลี่ย 2.4% ใน ครึ่งแรกของปี 2565 โดยได้แรงหนุนจากการใช้จ่ายเพื่อการบริโภคภาคเอกชน การลงทุน และโดยเฉพาะการส่งออกภาคบริการ (รายได้จากการท่องเที่ยว) ที่สูงขึ้น

การใช้จ่ายเพื่อการอุปโภคบริโภคของครัวเรือนขยายตัว 9.0% yoy เพิ่มขึ้นจาก 3.5% และ 7.1% ในไตรมาส 1/2565 และ 2/25 ตามลำดับ ซึ่งเป็นอัตราการเติบโตสูงสุดในรอบ 39 ไตรมาส การใช้จ่ายในการบริการเพิ่มขึ้น 15.8% yoy เร่งขึ้นจากที่ขยายตัว 14.1% ในไตรมาสก่อนหน้า ท่ามกลางการเติบโตอย่างแข็งแกร่งของการใช้จ่ายในโรงแรม ร้านอาหาร และสันทนาการและวัฒนธรรม การใช้จ่ายในหมวดสินค้าคงทนเพิ่มขึ้น 18.2% เร่งตัวขึ้นจากการขยายตัว 3.5% ในไตรมาส 2/2565 สอดคล้องกับการซื้อรถยนต์ที่เพิ่มมากขึ้น

การใช้จ่ายในสินค้าไม่คงทนเพิ่มขึ้นเล็กน้อยจาก 2.7% ในไตรมาสก่อนหน้าเป็น 3.2% ท่ามกลางการเติบโตอย่างรวดเร็วของอาหารและเครื่องดื่มไม่มีแอลกอฮอล์ ส่วนรายจ่ายในหมวดสินค้ากึ่งคงทน เพิ่มขึ้น 3.6% จาก 1.9% ในไตรมาส 2/2565 ตามการขยายตัวของการใช้จ่ายในหมวดอุปกรณ์ตกแต่งและเครื่องเรือน หมวดเสื้อผ้าและรองเท้า การเติบโตที่แข็งแกร่งสอดคล้องกับดัชนีความเชื่อมั่นผู้บริโภคที่เพิ่มขึ้น

การลงทุนรวมเพิ่มขึ้น 5.2% yoy ในไตรมาส 3/2565 ซึ่งพลิกกลับอย่างเห็นได้ชัดจากที่หดตัว 1% ในไตรมาสก่อน โดยการลงทุนโดยรวมที่สูงขึ้นในไตรมาสก่อนได้รับแรงสนับสนุนหลักจากการเติบโตอย่างแข็งแกร่ง 11% yoy ในการลงทุนภาคเอกชน (2.3% ในไตรมาส 2/2565) จากการลงทุนที่แข็งแกร่งและทรงตัวในเครื่องจักรและอุปกรณ์ที่เพิ่มขึ้น 13.9% ขณะที่การลงทุนในการก่อสร้างกลับมาเติบโต 2.0% (-1.3% ในไตรมาส 2/2565)

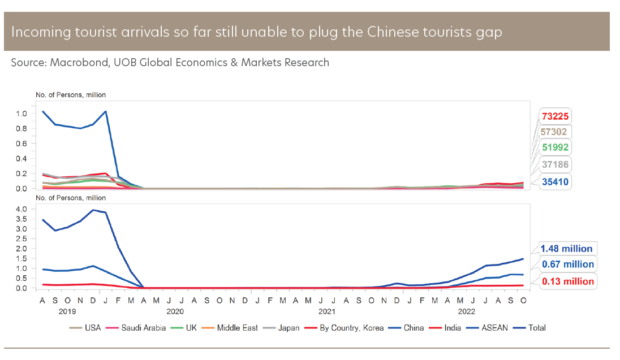

รายงานคงประมาณการการเติบโตของเศรษฐกิจไทยไว้ที่ 3.2% ในปี 2565 เพิ่มขึ้นสองเท่าในปี 2564 และคาดการเติบโตที่แข็งแกร่งอีกประมาณ 3.5-4% ในไตรมาส 4/65 จากการฟื้นตัวอย่างต่อเนื่องของนักท่องเที่ยวขาเข้าประเทศไทย และผลกระทบจากการกระตุ้นการค้าภายในประเทศที่เกี่ยวข้อง สำหรับปี 2566 มองว่าเศรษฐกิจไทยจะเติบโตประมาณ 3.7% จากรายได้จากการท่องเที่ยวที่สูงขึ้นและสม่ำเสมอ ซึ่งจะช่วยส่งเสริมกิจกรรมการค้าในประเทศ และจากการส่งออกที่แข็งแกร่ง

อัตราเงินเฟ้อของไทยแสดงให้เห็นถึงจุดสูงสุดและชะลอตัวลงอย่างต่อเนื่อง แม้ว่ายังคงอยู่ในระดับสูงในช่วง 2-3 เดือนที่ผ่านมา โดยได้รับแรงหนุนจากดัชนีราคาผู้ผลิต (PPI) ที่ลดลง อัตราเงินเฟ้อทั่วไปในเดือนตุลาคมชะลอตัวลงเหลือ 6% yoy ซึ่งลดลงอย่างเห็นได้ชัดจากระดับสูงสุดที่เกือบ 8% ในเดือนสิงหาคม ราคาพลังงานที่ลดลงและสถานการณ์ห่วงโซ่อุปทานที่ดีขึ้น และการกระจายอาหารนำเข้าที่สำคัญบางรายการได้ผ่อนคลายแรงกดดันด้านเงินเฟ้อในช่วงที่ผ่านมา

รายงานคาดการณ์อัตราเงินเฟ้อจะกลับสู่ระดับปกติที่ประมาณ 2.7% ในปี 2566 จากอัตราเฉลี่ย 6.0% ในปี 2565 สอดคล้องกับมุมมองของ ธนาคารแห่งประเทศไทยซึ่งไม่คาดว่าอัตราเงินเฟ้อจะกลับเข้าสู่กรอบเป้าหมายจนถึงปี 2566 โดย ธปท. คาดการณ์ว่า อัตราเงินเฟ้อเฉลี่ยจะอยู่ที่ช่วงกลางของกรอบ 2-3% และคาดว่าจะเติบโตอย่างแข็งแกร่งในอีกไม่กี่ไตรมาสข้างหน้า โดยได้รับการสนับสนุนจากการส่งออกภาคบริการที่ฟื้นตัวอย่างต่อเนื่อง (รายได้จากการท่องเที่ยว) ทำให้ ธปท. อยู่ในฐานะที่จะปรับขึ้นอัตราดอกเบี้ยมากกว่านี้

อย่างไรก็ตาม เชื่อว่าเมื่อแรงกดดันด้านเงินเฟ้อผ่อนคลายลง ธปท. มีแนวโน้มจะค่อยๆ ดำเนินนโยบายที่เข้มงวดมากขึ้น เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจไทยต่อไป ซึ่งหมายความว่าอัตราดอกเบี้ยจริงที่ติดลบจะยังคงอยู่ แม้คาดว่าจะลดลงจากระดับสูงสุดที่ประมาณ 7% ลงมาเหลือประมาณ 4.50% ในปัจจุบัน และคาดว่าจะลดลงอีกจนแตะที่ประมาณ 3.0%-3.50% โดยรายงานได้ปรับประมาณการขึ้นและคาดว่า ธปท. จะปรับดอกเบี้ยมาตรฐานไปสูงสุด ที่ 1.75% ในไตรมาส 1 ปี 2566

แม้คาดว่าค่าเงินบาทจะอ่อนค่าลงเมื่อเทียบกับสกุลเงินดอลลาร์สหรัฐฯ เช่นเดียวกับสกุลเงินเอเชียอื่น แต่รายงานได้ประเมินค่าเงินบาทให้มีเคลื่อนไหวดีกว่าเมื่อเทียบกับสกุลเงินอื่นๆ เนื่องจากการฟื้นตัวของการท่องเที่ยว โดยเงินบาทต่อดอลลาร์จะอยู่ที่ 35.6 ใน ไตรมาส 1 ปี 2566 ส่วนในไตรมาส 2 จะอยู่ที่ 35.8 ในไตรมาส 3 อยู่ที่ 36.0 และ 36.2 ในไตรมาส 4

ที่มา ไทยพับลิก้า