HIGHLIGHTS

- IMF เตือนปรากฏการณ์ราคาที่อยู่อาศัยในหลายประเทศร่วง เนื่องจากการขึ้นอัตราดอกเบี้ยอย่างเร็วและแรงของธนาคารกลาง อาจส่งผลกระทบต่อตลาดเงิน-ตลาดทุนได้

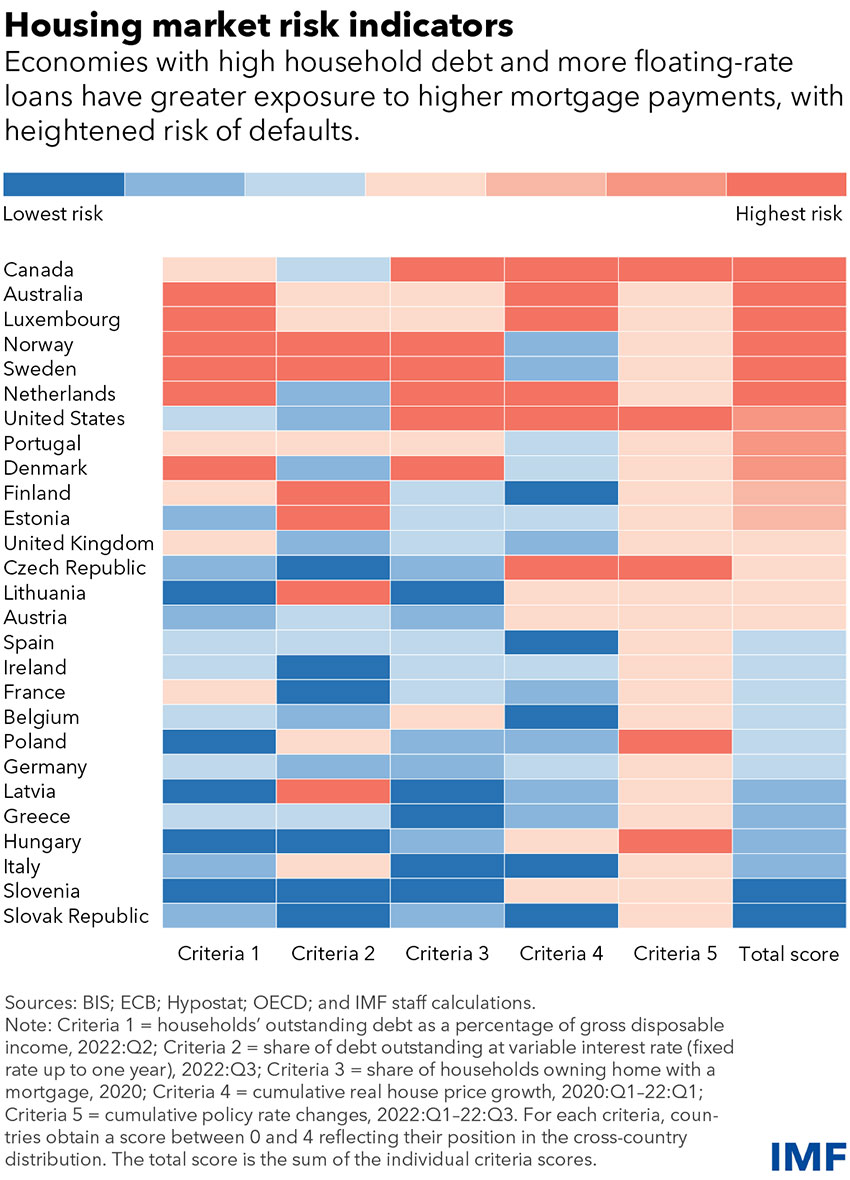

- พร้อมประเมินว่ากลุ่มประเทศเสี่ยงผิดนัดชำระสูงคือ ประเทศที่มีหนี้ครัวเรือนสูง และมีการกู้ยืมในอัตราดอกเบี้ยลอยตัวในสัดส่วนที่มาก

- โดยแคนาดา ออสเตรเลีย นอร์เวย์ และสวีเดน เป็นประเทศที่มี ‘ความเสี่ยงผิดนัดชำระหนี้’ สูงสุด

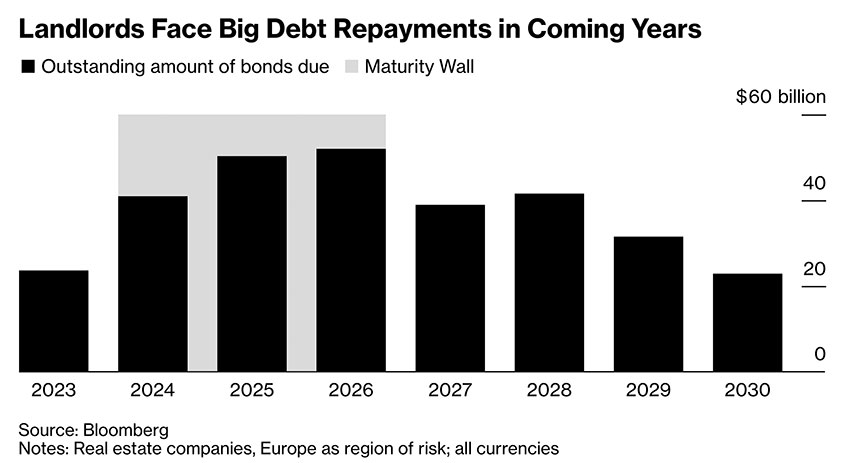

- ด้านภาคอสังหายุโรปเตรียมเจอปัญหา! เหตุมีหุ้นกู้มูลค่าประมาณ 1.65 แสนล้านดอลลาร์ที่กำลังจะครบกำหนดภายในปี 2026 เสี่ยงฉุดบริษัทหลายแห่งลงสู่ระดับ ‘ขยะ’

- สำหรับสถานการณ์ในไทยไตรมาส 1 ปีนี้พบว่า แม้ว่าอุปทานจะชะลอตัว แต่อุปสงค์ยังขยายตัว โดยมูลค่าการโอนฯ เพิ่มขึ้น 7.9% และสินเชื่อใหม่ขยายตัว 6.4% ขณะที่ราคาบ้านใหม่และห้องชุดในกรุงเทพฯ ยังโตเล็กน้อย ท่ามกลางการขึ้นอัตราดอกเบี้ยอย่าง ‘ค่อยเป็นค่อยไป’ ของธนาคารแห่งประเทศไทย (ธปท.)

ย้อนกลับไปเมื่อช่วงที่เกิดการระบาดใหญ่ของโควิด ราคาที่อยู่อาศัยพุ่งขึ้นสูงเป็นประวัติการณ์ในหลายประเทศ โดยเฉพาะประเทศเศรษฐกิจที่พัฒนาแล้ว ท่ามกลางอัตราดอกเบี้ยต่ำและอุปทานอสังหาริมทรัพย์ที่ตึงตัว อย่างไรก็ตาม เมื่อช่วงปลายปี 2022 ราคาบ้านในหลายประเทศเริ่มชะลอตัวหรือลดลงแล้ว ขณะที่อัตราดอกเบี้ยเงินกู้สินเชื่อที่อยู่อาศัย (Mortgage Rate) เฉลี่ยในประเทศที่พัฒนาแล้วอยู่ที่ 6.8% ในช่วงปลายปี 2022 หรือเพิ่มขึ้นกว่า 2 เท่าจากต้นปีเดียวกัน

โดยในสหรัฐฯ ธนาคารกลางสหรัฐฯ (Fed) ได้ขึ้นอัตราดอกเบี้ยอย่างรวดเร็ว จากระดับใกล้ 0% ไปสู่ระดับ 5.00-5.25% ในการประชุมเมื่อเดือนมีนาคม ทำให้อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยพุ่งสูงขึ้นตั้งแต่นั้นมา โดยอัตราดอกเบี้ย 30-Year Fixed Mortgage ซึ่งเป็นที่นิยม แตะระดับสูงสุดในรอบ 7 เดือนที่ 6.9% ในสัปดาห์สิ้นสุดวันที่ 26 พฤษภาคม ตามข้อมูลของ Mortgage Bankers Association

ดังนั้น กองทุนการเงินระหว่างประเทศ (IMF) จึงเตือนว่า หากต้นทุนการกู้ยืมยังคงเพิ่มสูงขึ้นเป็นเวลานาน อุปสงค์และราคาที่อยู่อาศัยก็มีแนวโน้มที่จะชะลอตัวลงอีก

ราคาบ้านลดลงจะสะเทือนตลาดเงิน-ตลาดทุนได้อย่างไร?

การลดลงของราคาบ้านสามารถส่งผลกระทบต่อตลาดเงินและตลาดทุนได้ เนื่องจากภาคอสังหาริมทรัพย์ถือเป็นภาคส่วนที่มีความเกี่ยวโยงกับภาคการเงินอย่างมาก โดย THE STANDARD WEALTH ได้รวบรวมความเสี่ยงไว้ ดังนี้

1. ความเสี่ยงผิดนัดชำระหนี้ (Mortgage Default)

เมื่อราคาบ้านลดลงเจ้าของบ้านบางรายอาจพบว่า ตนอยู่ในสถานการณ์ที่หนี้จำนองสูงกว่ามูลค่าบ้าน จนอาจเลือกที่จะผิดนัดชำระหนี้ หรืออาจจะจ่ายดอกเบี้ยไม่ไหว โดยเฉพาะในประเทศที่ใช้อัตราดอกเบี้ยแบบลอยตัว (Floating Interest Rate) นำไปสู่การค้างชำระและการยึดอสังหาริมทรัพย์เพิ่มขึ้น

ดังนั้น ความเป็นไปได้เหล่านี้จึงอาจจะสร้างความตึงเครียดให้กับสถาบันการเงิน โดยเฉพาะสถาบันการเงินที่ออกสินเชื่อที่อยู่อาศัยในสัดส่วนสูง

2. การลดลงของมูลค่าสินทรัพย์

ราคาบ้านที่ลดลงสามารถกัดเซาะมูลค่าของตราสารหนี้ที่มีสินเชื่อที่อยู่อาศัยเป็นหลักประกันการจำนอง (MBS)

ทั้งนี้ MBS คือตราสารทางหนี้ชนิดหนึ่ง ที่เกิดจากการนำสินเชื่อบ้านที่ถูกคัดกรองแล้วมารวมกันโดยสถาบันการเงิน ซึ่งจะทำหน้าที่เป็นคนกลางจับคู่นักลงทุนกับผู้กู้ยืม โดยนักลงทุนจะได้ประโยชน์และรายได้อย่างต่อเนื่องผ่านผู้กู้ยืมที่ผ่อนชำระ

ดังนั้น หากสินเชื่อที่อยู่อาศัยมีความเสี่ยงสูงขึ้นจากการผิดนัดชำระหนี้ เนื่องจากราคาบ้านที่ลดลง มูลค่าของหลักทรัพย์ดังกล่าวก็อาจลดลง ทำให้นักลงทุนและสถาบันการเงินที่ถือครองหลักทรัพย์เหล่านั้นขาดทุนได้

3. ฉุดความมั่งคั่งและความเชื่อมั่นนักลงทุนและผู้บริโภค

ราคาบ้านที่ร่วงลงอาจส่งผลต่อความเชื่อมั่นของนักลงทุนและผู้บริโภค ซึ่งอาจจะระมัดระวังมากขึ้น และอาจทำให้การลงทุนในสินทรัพย์ทางการเงินอื่นๆ เช่น หุ้น และพันธบัตร ลดลงตาม ซึ่งจะส่งผลกระทบต่อตลาดการเงินต่อไปอีก

4. นำไปสู่การชะลอตัวของเศรษฐกิจ

การลดลงของราคาบ้านสามารถส่งผลกระทบต่อเศรษฐกิจในวงกว้างได้ เนื่องจาก อาจทำให้การก่อสร้างที่อยู่อาศัยและอุตสาหกรรมที่เกี่ยวข้องชะลอตัว ส่งผลให้เกิดการสูญเสียงาน และทำให้กิจกรรมทางเศรษฐกิจลดลง นอกจากนี้ยังสามารถสร้างความตึงเครียดให้กับตลาดการเงินมากขึ้น เนื่องจากบริษัทต่างๆ อาจต้องเผชิญกับภาวะรายได้และความสามารถในการทำกำไรลดลง

IMF ประเมินกลุ่มประเทศเสี่ยงผิดนัดชำระสูง

โดย IMF ยังชี้ให้เห็นว่า ประเทศที่มีหนี้ครัวเรือนในระดับสูง และมีการกู้ยืมในอัตราดอกเบี้ยลอยตัวในสัดส่วนที่มาก ก็จะมีแนวโน้มจ่ายดอกเบี้ยสินเชื่อที่อยู่อาศัยสูงขึ้น ส่งผลให้ความเสี่ยงผิดนัดชำระหนี้สูงขึ้น

ตามข้อมูลจากองค์กรเพื่อความร่วมมือทางเศรษฐกิจและการพัฒนา (OECD) ซึ่งสมาชิกส่วนใหญ่เป็นกลุ่มประเทศเศรษฐกิจพัฒนาแล้ว รวมกับการคำนวณของ IMF ระบุว่า แคนาดา ออสเตรเลีย นอร์เวย์ และสวีเดน เป็นประเทศที่มี ‘ความเสี่ยงผิดนัดชำระหนี้’ สูงสุด (ภาพที่ 1)

ภาคอสังหายุโรปเตรียมเจอคลื่นความเจ็บปวดลูกใหม่!

จากการประเมินของ IMF ชี้ให้เห็นว่า ภาคอสังหาริมทรัพย์ของหลายประเทศในยุโรปกำลังเผชิญกับความยากลำบาก สอดคล้องกับรายงานของ Bloomberg ที่ระบุว่า บริษัทอสังหาริมทรัพย์ในยุโรปมีหุ้นกู้มูลค่าประมาณ 1.65 แสนล้านดอลลาร์ที่กำลังจะครบกำหนดภายในปี 2026 (ภาพที่ 2) ขณะที่ธนาคารต่างๆ กำลังลดความเสี่ยงต่ออุตสาหกรรมนี้ ท่ามกลางต้นทุนสินเชื่อที่อยู่ในระดับสูงสุดนับตั้งแต่เกิดวิกฤตการณ์ทางการเงิน

ด้วยสถานการณ์ดังกล่าวทำให้บริษัทอสังหาริมทรัพย์บางแห่งมีความเสี่ยงที่จะถูกปรับลดสถานะเป็น ‘ขยะ’ และทำให้ต้นทุนกู้ยืมเงินของบริษัทนั้นๆ แพงขึ้น

ตามการสำรวจของ Bank of America Corp พบว่า ท่ามกลางการลดลงของมูลค่าอสังหาริมทรัพย์เพื่อการพาณิชย์ในลอนดอนไปจนถึงเบอร์ลิน ทำให้ภาคอสังหาเป็นอุตสาหกรรมที่ได้รับความนิยมน้อยที่สุดในหมู่ผู้จัดการกองทุน ติดต่อกันเป็นเดือนที่ 3 แล้ว

แรงกดดันด้านดอกเบี้ยน่าจะอยู่ถึงปีหน้า

แม้ว่าอัตราเงินเฟ้อทั่วไป (Headline Inflation) ในหลายประเทศจะผ่านจุดสูงสุดแล้ว แต่ก็ยังอยู่ห่างจากเป้าหมายของธนาคารกลาง รวมถึงธนาคารกลางสหรัฐฯ (Fed) ด้วย

โดยเมื่อเดือนมีนาคมที่ผ่านมา OECD กล่าวว่า แรงกดดันด้านเงินเฟ้อน่าจะทำให้ธนาคารกลางหลายแห่งต้องรักษาอัตราดอกเบี้ยนโยบายให้อยู่ในระดับสูง ไปจนถึงปี 2024

ส่องสถานการณ์ในไทย: ราคาบ้าน-ห้องชุดในกรุงเทพฯ ‘ยังโตอยู่’

สำหรับสถานการณ์ในประเทศไทย ตามข้อมูลจากศูนย์ข้อมูลอสังหาริมทรัพย์ (REIC) ชี้ให้เห็นว่า สถานการณ์ธุรกิจที่อยู่อาศัยไตรมาส 1/2023 พบว่า แม้ว่าอุปทานจะชะลอตัว แต่อุปสงค์ยังขยายตัวจากโมเมนตัมของปีก่อน โดยมูลค่าการโอนฯ เพิ่มขึ้น 7.9% และสินเชื่อใหม่ขยายตัว 6.4% ขณะที่ราคาบ้านใหม่และห้องชุดในกรุงเทพฯ ยังโตเล็กน้อย ท่ามกลางการขึ้นอัตราดอกเบี้ยอย่าง ‘ค่อยเป็นค่อยไป’ ของธนาคารแห่งประเทศไทย (ธปท.)

โดยดัชนีราคาบ้านจัดสรรใหม่ที่อยู่ระหว่างการขายในภาพรวมในกรุงเทพฯ และปริมณฑลไตรมาส 1/2023 ค่าดัชนีมีค่าเท่ากับ 128.3 เพิ่มขึ้น 0.8% เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อน (YoY) ที่มีค่าดัชนีเท่ากับ 127.3

แต่เมื่อเทียบกับไตรมาส 4/2022 (QoQ) พบว่า ดัชนีราคาบ้านจัดสรรลดลงเล็กน้อย -1.5% ซึ่งสะท้อนให้เห็นว่า ราคาบ้านจัดสรรในปี 2023 ได้มีการปรับตัวขึ้นจากปีก่อน แต่มีการปรับตัวลดลงเล็กน้อยในไตรมาส 1/2023 เนื่องจากผู้ประกอบการสามารถปรับลดราคาเล็กน้อย เพื่อกระตุ้นยอดขายบ้านจัดสรรและเสนอให้สอดคล้องกับความสามารถในการซื้อของผู้ซื้อในกลุ่ม Real Demand ซึ่งพบว่า ส่วนใหญ่เป็นการปรับราคาลงจากโครงการประเภทบ้านเดี่ยว ที่ส่วนใหญ่เป็นโครงการเก่าที่เปิดขายมาก่อนหน้าไตรมาสนี้ และต้นทุนการผลิตยังเป็นต้นทุนเดิม

อย่างไรก็ตาม ผลการสำรวจพบว่า โครงการบ้านจัดสรรที่เกิดขึ้นใหม่มีการปรับราคาขายสูงขึ้นตามต้นทุนที่สูงขึ้นแล้ว ทั้งนี้ยังพบว่า โครงการบ้านจัดสรรที่มีราคาลดลงส่วนมากเป็นโครงการในพื้นที่ปริมณฑล

ส่วนดัชนีราคาภาพรวมของห้องชุดใหม่ที่อยู่ระหว่างการขายในกรุงเทพฯ และปริมณฑลไตรมาส 1/2023 มีค่าดัชนีเท่ากับ 154.7 จุด เพิ่มขึ้น 2.0% เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อน (YoY) และเพิ่มขึ้น 2.9% เมื่อเทียบกับไตรมาสก่อนหน้า (QoQ) ซึ่งเป็นการเพิ่มขึ้นจากไตรมาสที่ผ่านมา โดยมีข้อสังเกตว่า การปรับตัวขึ้นของดัชนีราคาห้องชุดใหม่ได้ปรับตัวขึ้นอย่างชัดเจนในพื้นที่จังหวัดกรุงเทพฯ ในขณะที่ปริมณฑลยังคงปรับตัวลดลงต่อเนื่องจากไตรมาสที่แล้ว

อ้างอิง:

- https://www.imf.org/en/Blogs/Articles/2023/05/31/how-falling-home-prices-could-strain-financial-markets-as-interest-rates-rise?fbclid=IwAR3L9wbaulJnPFMsFSlt8HtasK8UtJLy8LGa9fA_MIFV5d__6UlY6jyIxbc_aem_th_Abq2gM-M-7aoj2UShkimt6PP8Qi4feUDe5EFYl_fI2QKv4I6yGOTyKxCXT6m4BZbDo4&mibextid=Zxz2cZ

- https://markets.businessinsider.com/news/stocks/housing-market-risks-prices-interest-rates-mortgage-default-economies-imf-2023-6

- https://www.bloomberg.com/news/articles/2023-06-03/a-new-real-estate-wave-of-pain-is-coming-after-148-billion-european-rout?srnd=industries-real-estate&sref=CVqPBMVg